压垮美债市场的秤砣!

来源:大白话时事

微信号:xhdb66

7月3日晚上,大漂亮法案在众议院以218票支持、214票反对,得以通过。

这让特朗普欣喜若狂,因为特朗普一直想在7月4日美国独立日,签署大漂亮法案,以此来搞赢学宣传。

所以大漂亮法案通过后,特朗普马上发帖称:“这是一个美好的夜晚。这是美国历史上最重要的法案之一。从此开始,美国将成为地球上最火热的国家。”

美国火热不火热我不知道,但美债市场倒是会因大漂亮法案而烧焦。

今天文章就来具体聊聊,大漂亮法案通过后,对全球金融市场的一些影响。

大漂亮法案除了削减医疗补助、削减食品补助等劫贫济富的内容外,还有一个还很重要内容,就是提高美国债务上限5万亿美元。

以当前美国每年增加至少2万亿美债的速度来看,这5万亿美元也顶多只能撑到2027年。

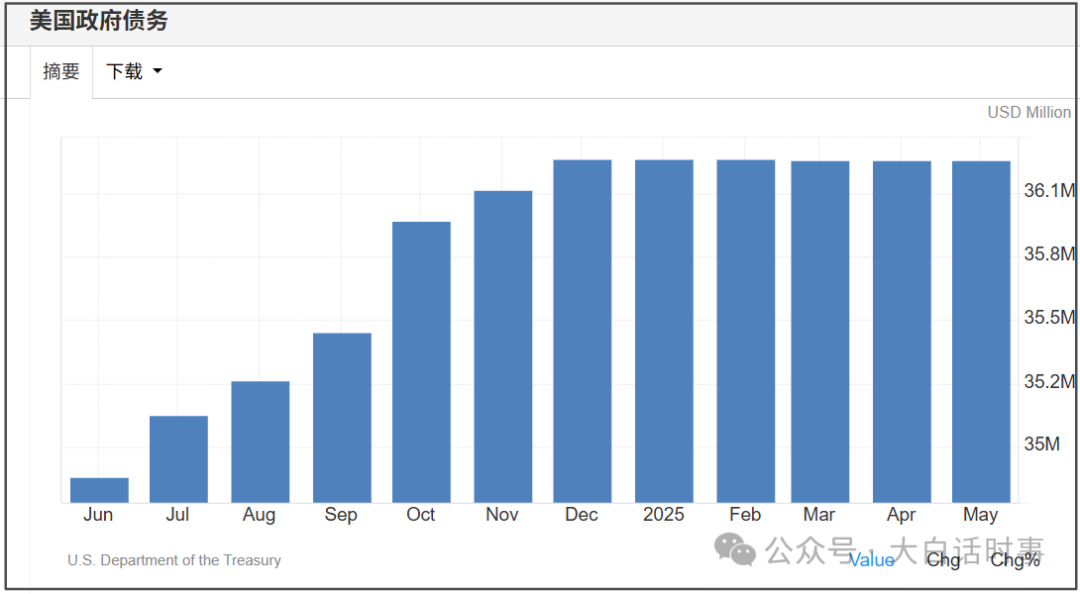

今年以来,美国的国债总额一直卡在36.2万亿美元,没有增加。

这不是特朗普政府真的想停止举债,而是因为之前一直触发了国债上限。

所以今年美国财政基本是靠TGA账户余额的钱顶着。

TGA账户就是美国财政部存在美联储的钱,今年美国的TGA账户余额是从8421亿美元,一路下降到3000亿美元左右,花了5000亿美元。

可以确定的是,现在美国提高了5万亿美元债务上限后,特朗普政府就会开始很大规模举债,美国财政部的TGA账户余额也会开始飙升。

可能有的人会把这简单理解为放水,但实际上在美联储没有印钞扩表,甚至还在缩表的情况下,美国政府加大力度举债,实际上是在向市场抽水,会增加美债市场的流动性压力。

货币和财政,本身是不能简单等同。

只有进行无限量化宽松的债务货币化的时候,美国政府加大举债,才等同于放水,因为美联储会无限兜底。

但问题是,现在美联储并没有印钞购债,

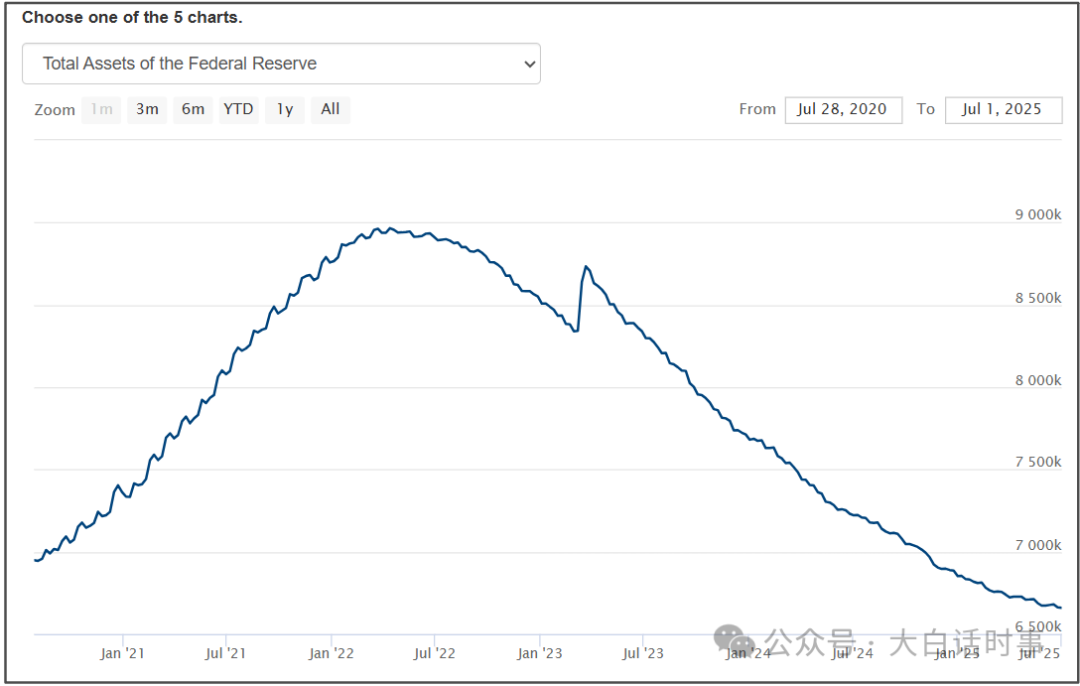

虽然美联储在今年3月是进一步放缓了缩表速度,把每月减持美债额度从250亿美元,下降至50亿美元。

但这仍然还是在缩表,还未停止缩表。

在美联储仍在缩表的情况下,美国政府加大举债,就会增加债券市场供给,就是在跟债券市场抽水。

美国政府发行国债,就是在跟市场借钱。

如果美国政府是直接跟美联储借钱,才算是放水。

而如果是跟市场借钱,那就是抽水。

美国债券市场好比一个大水池,美国政府发行国债,就是朝这个池子里抽水,这就会导致这个池子里的水位下降。

这种情况下,如果美联储印钞扩表购债,就像是在这个池子里放水。

就会变成,美联储一边放水,美国政府一边抽水,从而维持水池里的水位稳定,也就是市场保持流动性宽裕。

但现在美联储还在缩表,也就是美联储自己都还在朝水池抽水,虽然现在美联储缩表力度不大,也就是朝这个水池抽水力度很小,但至少美联储还没有朝这个水池放水。

这种情况下,大漂亮法案的通过,就相当于给美债市场这个水池,加装一个大号抽水机,会在未来两三年时间里,抽走这个水池5万亿美元的水,在美联储没有放水的情况下,这自然会让水池的水位下降,也就是增加美债的流动性压力。

本来最近三个月,美债市场的流动性就比较紧张。

所以在美联储一直坚持不扩表的情况下,特朗普政府未来这三个月内将大幅举债的行为,是有可能成为压垮美债市场的一个大秤砣。

考虑到特朗普政府可能会在7月份就开始大幅举债,这意味着7-9月的全球金融市场可能会比较危险。

这样梳理下来,大家就明白,大漂亮法案并不是某些人解读的,是用来救美债的,反而会压垮美债市场。

这里所说的美债市场流动性危机,表现形式就是美国长债收益率大幅飙升,美国长债价格大跌。

所以7月1日,参议院通过大漂亮法案,就让美国10年期国债收益率出现一波反弹。

7月3日,众议院通过大漂亮法案,又让10年期美债收益率涨了一波,这就是市场在提前预期美债收益率上涨,美债价格下跌。

所以,大漂亮法案提高美债上限,只是让美国政府避免债务违约的最糟糕后果,但与之相对应的代价是美债市场流动性压力剧增,如果因此导致美债市场流动性危机爆发,甚至有引发金融危机的风险,进而才有可能迫使美联储下场印钞扩表购债。

这就好比,特朗普政府如果把水池里的水抽光,那么水池里的鱼就会死光,这是美联储也无法承受的后果,所以当水池里的水要干涸时,美联储是必然会下场放水,把水池里的水重新填满。

但凡事都有代价。

大漂亮法案提高美债上限,避免美国政府债务违约,代价是美债市场流动性危机。

美联储印钞购债,解决市场流动性危机,代价是美元大幅贬值,美国通胀进一步失控。

这里美元的大幅贬值,并不是说只是跌个10%的幅度那种贬值,而是起码贬值30%的幅度。

要知道,相比2020年之前,现在美国物价是普遍翻倍了,这种情况下,美元指数仍然维持在高位,这完全就是靠美联储激进加息撑着。

一旦美联储迫于流动性危机的压力,去降息扩表,那么就会让美元指数现回原形,不跌个百分之二三十,是很难止住。

这也是美联储现在一直犹豫着不敢降息扩表的主要原因,并不单单只是要跟特朗普对着干,主要是美联储自己也不敢大幅降息扩表,生怕让虚胖的美元露馅。

凡事有利有弊,都是取舍,就看美联储如何去权衡利弊了。